Het duivelspact tussen hedgefunds, centrale banken en politiek (1)

Er is in toenemende mate sprake van een belangenverstrengeling tussen hefboomfondsen, centrale bankiers en de politiek. Nu deel 1, vanmiddag deel 2.

In een vorig artkel heb ik erop gewezen dat de Britse en de Duitse pers meer aandacht besteden aan de gang van zaken in de eurozone terwijl de Nederlandse media de indruk vestigen dat alles koek en ei is. Vandaar nu drie zaken die los van elkaar lijken te staan maar toch nauw met elkaar in verband gebracht kunen worden: de eerste tranche TLTROs door de ECB, een uitdagend artikel in "die Welt" over de waardevermindering van de euro en als derde de Franse pogingen verder uitstel van de drie procent regeling bij Berlijn er door te krijgen.

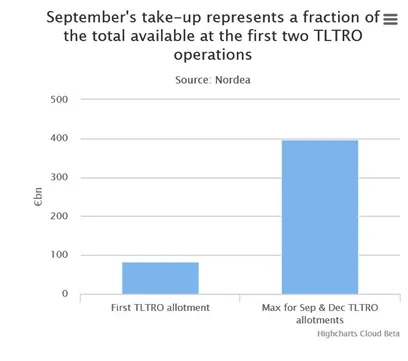

Vergeef me dat ik het woord Europa gebruik in plaats van EU en Eurozone, het is de schuld van de pers die daarin tegen beter weten in volhardt. De eerste tranche van de TLTROs van Draghi: 0,15% leningen aan de banken ter investering in het bedrijfsleven, is geen succes geworden.

Analisten hadden een afname van ongeveer 150 miljard euro verwacht (Bloomberg enquete) en alles onder de 100 miljard zou een veeg teken zijn.

Deze tegenvaller zou kunnen betekenen dat Draghi zou moeten overgaan tot het opkopen van ABS (Asset Backed Securities) om de inflatie aan te jagen (hetgeen overigens noch in de USA, noch in het VK een groot succes was wat dat betreft, de inflatie begon pas op te lopen toen de economie begon te groeien) tenzij, zoals sommige (optimistische?) analisten alweer hebben geopperd de tweede tranche in december aanstaande het tij zou doen keren.

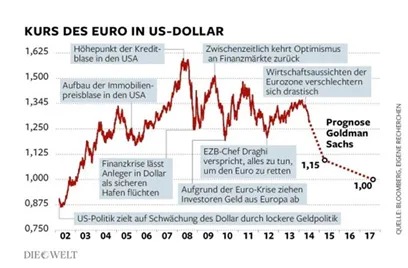

De tweede zaak is een frontale aanval in Die Welt op Draghi: volgens Die Welt bestaat er een ongezond verband tussen hedgefondsen, die speculeren op een val van de koers van de euro, de ECB en enkele eurolanden om de koers van de euro omlaag te dwingen. Ik licht er de belangrijkste punten over dat onderwerp uit.

Volgens die Welt zijn de hedgefondsen (o.a. Chappell, oprichter van het Deviezen hefboomfonds C-Vies) de laatste weken in actie gekomen om te speculeren op een koersval van de euro, die het gevolg is van de verslechterende economische ontwikkeling in de euro zone (en het gevoerde beleid van de ECB).

Zo ook het hedgefonds Anbieter Sciens. En er zijn er nog meer. Maar alleen zijn zij niet machtig genoeg ondanks hun enorme kapitaal om de koers zo sterk te laten dalen. Dat is gebleken toen zij de de eurozone wilden laten omvallen, een aantal hedgefondsen ging er zelfs door failliet. Als de euro namelijk door de centrale bank verdedigd wordt kunnen zij niets bereiken.

Welkome helpers voor de centrale bankier.

Maar als zij dezelfde koers varen als de centrale bank is het een ander verhaal. Dat nu is precies het geval. Zoals ECB directie lid Christian Noyer, de president van de Franse centrale Bank, zegt: "We moeten de euro verder omlaag brengen". Hij verwoordt daarbij wat in zijn vaderland door de politiek min of meer geeist wordt. Maar dat een financiëel politicus dat zo onverbloemd zegt komt zelden voor.

Toen ECB voorzitter Draghi de laatste maanden werd aangesproken op de dure euro begon hij een retorische danspartij om de hete brei. Eigenlijk bedrijft de ECB geen wisselkoerspolitiek, zo stelde hij. De dure eurokoers is echter niet goed omdat zij de importen in de eurozone goedkoper maakt en daardoor de inflatie omlaagbrengt. En dat is een zaak voor de ECB.

Dat deed de centrale bankier alle terughouding overboord gooien. De gemiddelde inflatie was nog maar 0,3%, ver onder de 2% die de ECB als doel heeft. Steeds luider werden de waarschuwingen voor een deflatie en het wapenarsenaal van de ECB was steeds leger geworden. De rente ligt zowat op nul, daar valt dus alleen verder symboolpolitiek mee te bedrijven, maar het opkopen van omstreden waardepapieren heeft volgens economen maar één doel: de euro goedkoper maken. Met orhodoxe geldpolitiek heeft het niets meer te maken. De vroegere chef econoom van de ECB, Jürgen Stark kritiseert:

"Het getuigt van een verkeerde wereld in Europa als de centrale bank de eigen wisselkoers van de munt laat dalen of door haar geldpolitiek probeert te verzwakken."

Maar Weidmann de president van de Bundesbank heeft andere prioriteiten. Hij wil met alle middelen verhinderen dat het vermeende deflatiegevaar de weg zal openen voor de ECB om in grote aantallen staatsobligaties op te gaan kopen. Daarbij vergeleken is deze wisselkoers retoriek een kleiner kwaad, zo rekent hij.

Goed voor de export, slecht voor de koopkracht.

Die vermeende voordelen van een lagere wisselkoers krijgt Europa echter niet gratis. Een zwakkere euro zal mogelijk de export aanzwengelen, zegt Kai Konrad, de financieel wetenschapper uit Munchen: "Maar men moet ook bedenken dat onze koopkracht daalt, we moeten meer werken om diezelfde goederenstroom die uit het buitenland komt te kunnen kopen."

De globale groei zwakt af.

Stefan Homburg, econoom uit Hannover bekritiseert de exportbevordering door afwaardering als de uitwas van een "mercantilistische logica die Frankrijk al in de 17de eeuw ontwikkeld heeft en die ze niet meer uit het hoofd te praten valt". Op de duur heeft zo'n politiek geen succes en in het huidige Europa leidt dat alleen maar de aandacht af van de eigenlijke structuurproblemen. "De tijd die men met zulke Kaspereltheater verdoet leidt alleen van hervormingen af". Bovendien is de verzwakking van de euro wisselkoers riskant. Die zelden voorkomende alliantie tussen hedgefondsen, centrale bank en politiek kan ertoe leiden dat die wisselkoersdaling van de euro werkelijkheid wordt en dat de mogelijkheid ontstaat dat er een duivelse neerwaardse spiraal ontstaat die de wisselkoers van de euro steeds verder doet zakken en tenslotte nog maar met moeite te doorbreken zal zijn.

Die mogelijkheid is gebaseerd op de zgn Carry Trades. Speculanten nemen in een wisselkoersgebied met gunstige rentetarieven leningen op, beleggen dat geld vervolgens in een ander land waar de rentevoet hoger ligt. Het eurogebied leent zich hier goed voor. De rente ligt zowat op nul procent, in de USA ligt hij aanzienljk hoger. Investeerders nemen dus in Europa krediet op, wisselen de euros om in dollars en investeren in de USA. Het gevolg is dat de eurokoers daalt, want de euros worden bij elke transactie verkocht waardoor het nog aantrekkelijker wordt en de daling versterkt wordt.

Vanmiddag volgt deel 2

Ga verder met lezen

Dit vind je misschien ook leuk

Laat mensen jouw mening weten