Dat het one-size-fits-all Euro Pact desastreus heeft uitgewerkt voor de zwakkere Zuidelijke eurolanden mag na bijna 5 jaar eurocrisis als algemeen bekend worden verondersteld.

Maar dat ook het sterkste euroland ten onder dreigt te gaan aan de Europese eenheidsmunt is minder bekend. Voor onze Oosterburen dreigt nu immers het welvaartvernietigende Nederlandse Wisselverlies-scenario. Een gewaarschuwd land telt voor twee.

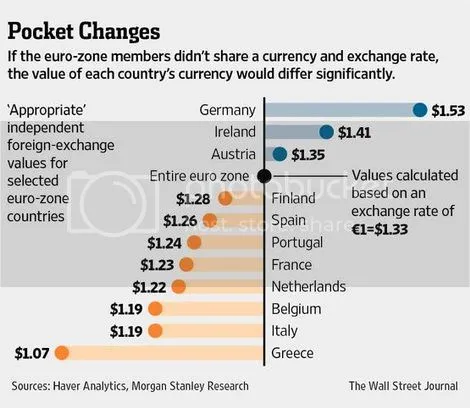

Als gevolg van het verschil in karakter, kracht en ontwikkeling van de diverse nationale economieën binnen de eurozone is de euro sinds de invoering daarvan in 1999 veel te duur geworden voor de Zuidelijke eurolanden maar tegelijkertijd veel te goedkoop voor Duitsland, zo is te zien in onderstaande grafiek.

Morgan Stanley Research / WSJ (2013) -- The unfair value of the Euro for all Euro-countries, according to Morgan Stanleys 2013 PPP-analyses of the relative changes in competitiveness for each country since they joined the Euro in 1999 -- Because only the Netherlands entered the Euro with its national currency substantially (13%) undervalued, for the Netherlands the present fair value euro exchange rate is now $1.38 .

One-size-fits-all blijkt one-size-fits-none

Omdat alle nationale Europese economieën juist middels de Europese interne markt zo sterk met elkaar verbonden zijn, is nationaal gericht monetair beleid (wat betreft wisselkoers en rente) een absolute voorwaarde om ontstane onevenwichtigheden tussen deze nationale economieën tijdig en snel te kunnen corrigeren om destructieve stagnatie/krimp of juist oververhitting te voorkomen. Het one-size-fits-all element van het Euro Pact sluit nationaal gericht monetair beleid binnen de eurozone echter uit, met alle gevolgen van dien.

Zo zijn de economieën en werkgelegenheid van de zwakkere Zuidelijke eurolanden, de landen waarvoor de Europese munt veel te duur is geworden, door de eenheidseuro min of meer vernietigd. En omdat juist het eenheidselement van de Europese munt de noodzakelijke evenwichtsherstellende monetaire devaluaties op nationaal vlak uitsluit, blokkeert de euro aldaar dus tevens het broodnodige sociaal economische herstel. De weg naar herstel die dan resteert is die van interne devaluatie met hervormingen en import van (excessieve) deflatie uit het buitenland. Zonder een evenwichtige wisselkoers heeft de thans historische lage ECB-eenheidsrente overigens voor die landen niet tot nauwelijks effect.

En, hoewel bij onze Oosterburen de economie de laatste jaren op volle toeren draait, de werkloosheid en inflatie tot een minimum is gedaald en de staatsfinanciën er rooskleurig uitzien, ontwikkelt de voor Duitsland juist veel te goedkope eenheidseuro zich ook in toenemende mate als een blok aan het been. Ook daar staat juist het eenheidselement van de euro de broodnodige koopkracht- en welvaart verhogende monetaire revaluatie op nationaal vlak in de weg. Bovendien is de ECB-eenheidsrente voor Duitsland veel te laag, als gevolg waarvan de koopkracht van spaarders en pensioenen nog verder wordt uitgehold.

Als alternatief voor (de door de euro onmogelijke)

monetaire revaluatie op nationaal vlak, is (ondanks dat dat op gespannen voet staat met het altijd zo degelijke monetaire en sociaal economische Duitse beleid) eind vorige maand zowel door

de Bundesbank (Duitse centrale bank) als

de ECB openlijk gepleit voor het structureel gaan doorvoeren van forse loonsverhogingen in Duitsland, aldus voor een

interne revaluatie. De gedachte daarachter is dat, nu de Duitse economie de laatste jaren zo goed draait en de werkloosheid en inflatie aldaar laag is, er ruimte zou moeten zijn voor genoemde forse koopkracht verhogende loonstijgingen waardoor tegelijkertijd de concurrentiekloof met de Zuid-Europese probleemlanden kleiner zal worden.

Déjà Vu Nederland Toen

Maar het is de vraag of het doorvoeren van de geopperde maatregelen in Duitsland wel tot de beoogde koopkrachtsprong zal leiden, of dat er beter voor een andere weg gekozen zou moeten worden om die sprong in Duitsland te bewerkstelligen? .De parallel van de huidige Duitse situatie (Duitsland NU) met die in Nederland in de jaren vanaf de invoering van de euro in 1999 (Nederland Toen) dringt zich immers onmiskenbaar op.

Begin jaren tachtig van de vorige eeuw bevond Nederland zich in een deplorabele toestand, hetgeen tot uiting kwam door een stagnerende economie, hoge werkloosheid en forse overheidstekorten. Om het tij te keren, werd onder leiding van het toenmalige Kabinet Lubbers I - volgens het later internationaal geroemde poldermodel - door de sociale partners het Akkoord van Wassenaar (1982) gesloten. De daarin gekozen remedie van loonmatiging, hervormingen in de sociale zekerheid, overheidsbezuinigingen en bedrijfshervormingen bracht ons na verloop van tijd het gewenste herstel. Aan de vooravond van de invoering van de euro in 1999 draaide de Nederlandse economie als een tierelier met uit het lood geslagen exportoverschotten, waren de werkloosheid en de inflatie tot een historisch laagtepunt gedaald en de staatsfinanciën onder controle.

Maar door het jarenlange beleid van loonmatiging was het Nederlandse reële werknemersinkomen (de koopkracht) teruggelopen. Tegelijkertijd was de wisselkoers van de Nederlandse gulden binnen het toenmalige Europese Monetaire Stelsel (EMS) toen

fors (13%) ondergewaardeerd geraakt t.o.v. van de D-mark en alle andere EMS-munten die in 1999 tot de euro toe zouden treden. Al in 1997 waarschuwden het IMF en DNB voor oververhitting van de Nederlandse economie met bovenmatige inflatie en een prijs/loonspiraal.

Geen koopkrachtstijging ..

De remedie om die oververhitting te voorkomen was natuurlijk een monetaire EMS-revaluatie van de Nederlandse gulden. Als gevolg daarvan zou het evenwicht met het buitenland in één klap worden hersteld .en zouden de Nederlandse burgers tegelijkertijd de toen broodnodige, lang- en welverdiende forse koopkrachtsprong hebben kunnen incasseren. Die koopkrachtsprong zou immers het directe gevolg zijn geweest van die monetaire revaluatie van de gulden omdat alle importen uit het buitenland dan voor ons goedkoper zouden zijn geworden, en de binnenlandse bestedingen zouden dan direct een forse structurele impuls hebben gekregen. Als gevolg van een en ander zou er dan een gezonde lichte verschuiving plaatsgevonden hebben van buitenland-gerelateerd naar binnenland-gerelateerd bbp.

Die monetaire revaluatie van de gulden is er echter (om Europees-politieke redenen samenhangende met de invoering van de euro) helaas en ten onrechte niet gekomen waardoor de gulden in 1999 aldus veel te goedkoop is opgegaan in de euro. En vanaf 1999 was zo een monetaire revaluatie onmogelijk door het one-size-fits-all Euro Pact.

.maar koopkrachtdaling

In plaats van de welverdiende koopkrachtsprong werden wij vervolgens opgezadeld met een proces van interne revaluatie, met alle desastreuze en koopkracht/welvaart aantastende gevolgen van dien. Immers als de wisselkoers zich in een dergelijke situatie niet aanpast dan wordt het economische evenwicht met het buitenland in een proces van oververhitting vroeg of laat bewerkstelligd door import van (bovenmatige) inflatie uit het buitenland met een (doorschietende) prijs/loonspiraal.

Zoals wij eind jaren 90 ook in Nederland zagen, is het eerste signaal van dit proces van oververhitting veelal een bovenmatige stijging van de huizenprijzen. Ter vergroting van de ellende stelde de ECB in de jaren vanaf 1999 ook nog eens de rente zeer laag vast; dit werkte voor Nederland als olie op het vuur en taste tegelijkertijd de koopkracht van onze pensioenen en ons spaargeld nog verder aan. En dat de Nederlandse banken zich sinds eind jaren 90 schuldig hebben gemaakt aan excessieve hypotheekverstrekkingen heeft natuurlijk ook niet echt schade-beperkend gewerkt.

Voor ons land betekende het bij de invoering van de euro niet-revalueren van de Nederlandse gulden in de periode vanaf 1999 t/m 2006 - in welke periode de lonen met maar liefst met 23,2 procent zijn gestegen (bron: OESO) - al met al een proces van interne revaluatie met een onherstelbare, zeer forse en structurele aantasting van onze koopkracht (minus 12%) en welvaart (minus 10% bbp) ten opzichte van het scenario dat de gulden aan de vooravond van de invoering van de euro wel met 13% gerevalueerd zou zijn. .De in Nederland sinds het jaar 2000 als paddestoelen uit de grond geschoten voedselbanken zijn daarvoor een veeg teken aan de wand.

Het Nederlandse Wisselverlies bedraagt ook dit jaar (2014) weer ca. 60 miljard en loopt daarmee dan op tot cumulatief bijna 700 miljard.

Voor meer informatie, zie het onderzoeksrapport

De Wisselverlieszaak: Analyse en schadeberekening (5 mei 2009).

Duitsland Nu

Ten tijde van de invoering van de euro (1999) was de Duitse situatie wat betreft economie, werkloosheid en staatsfinanciën vergelijkbaar slecht met die in Nederland een kleine 20 jaar daarvoor. Naar voorbeeld van het Nederlandse poldermodel is er daarom toen onder leiding van de toenmalige Bondskanselier Gerhard Schröder (SPD) en met steun van het CDU van Angela Merkel het herstelprogramma Agenda 2010 opgesteld, vergelijkbaar met ons Akkoord van Wassenaar. Na enige jaren van aarzeling werd dit programma vervolgens voortvarend geïmplementeerd en bracht dat, zoals we inmiddels weten, dus ook in Duitsland het gewenste herstel.

Gelijk Nederland Toen, draait de Duitse economie de laatste jaren als een tierelier met uit het lood geslagen exportoverschotten, is de werkloosheid en de inflatie laag en zijn de staatsfinanciën goed op orde. Maar net als eerder in Nederland, is het Duitse reële werknemersinkomen (de koopkracht), door het jarenlange beleid van loonmatiging aldaar, teruggelopen.

Tegelijkertijd is de wisselkoers van de euro voor Duitsland, gelijk Nederland Toen inmiddels

fors (ca. 13%) ondergewaardeerd geraakt met een levensgroot risico van een koopkracht aantastende oververhitting met import van (bovenmatige) inflatie uit het buitenland en een prijs/loonspiraal. Daarbij helpt het voor Duitsland niet echt dat de ECB sinds enige tijd, gelijk Nederland Toen, de rente zeer en thans zelfs extreem laag vaststelt.

Dreiging van koopkracht aantastende oververhitting voor Duitsland

De remedie om de nu voor Duitsland dreigende destructieve koopkracht aantastende oververhitting in één klap te kunnen voorkomen en tegelijkertijd de Duitse burgers de broodnodige en lang- en wel verdiende koopkrachtsprong te kunnen geven zou natuurlijk een Duitse monetaire revaluatie zijn ten opzichte van het buitenland. Alsdan zou er een gezonde lichte verschuiving plaatsvinden van buitenland-gerelateerd naar binnenland-gerelateerd Duits bbp. Helaas voor Duitsland is zo een monetaire revaluatie door de one-size-fits-all-structuur van het Euro Pact onmogelijk.

Omdat, als de onevenwichtigheid met het buitenland niet linksom, dus via monetaire revaluatie wordt bewerkstelligd, zal dat vroeger of later, rechtsom gebeuren, dus via interne revaluatie, met alle destructieve gevolgen van dien .gelijk Nederland Toen.

De laatste jaren zien we al dat de huizenprijzen in Duitsland - ondanks dat men in Duitsland het nodige spaargeld moet meenemen voor de aankoop van een eigen huis - met 25 (bestaande bouw) á 30 (nieuwbouw) procent zijn opgelopen, vergelijkbaar met de situatie van Nederland Toen. In combinatie met de huidige ultra lage ECB-rente en de door de ECB voorgenomen geldverruimingspolitiek (QE) zouden nu door te voeren loonrondes in Duitsland weleens de katalysator kunnen zijn voor het koopkracht aantastende proces van oververhitting.

Hoewel de economische omgevingsfactoren in het Duitse geval iets anders zijn (als gevolg van de deplorabele Eurozone-economieën en de Russische boycotmaatregelen vanwege Oekraïne, hapert de Duitse economie nu enigszins) dan die in de situatie Nederland Toen en economie nu eenmaal geen exacte wetenschap is, zullen de consequenties van een Duitse interne revaluatie met een forse prijs/loonspiraal in grote lijnen vergelijkbaar zijn met die van Nederland Toen: binnen een aantal jaren een fors structureel koopkracht- en welvaartsverlies. Dan zouden we het op den duur (ergens aan het begin van het volgende decennium) hebben over een structurele bbp-schadepost voor onze Oosterburen (Duits Euroverlies) van ruim 250 miljard .per jaar. En dat dan ook nog eens opgeteld bij de gevreesde langdurige transferbetalingen door Duitsland (en Nederland) aan de Zuidelijke eurolanden om de euro te redden.

Gevangen in de eenheidseuro

De les die de praktijk ons heeft geleerd van de situatie van Nederland Toen waarin de Nederlandse gulden veel te goedkoop is opgegaan in de one-size-fits-all euro alsmede van de situatie van de zwakkere Zuidelijke eurolanden voor welke de euro veel te duur is geworden, is dat de methode van interne revaluatie of devaluatie destructief uitpakt, indien de te corrigeren monetaire onevenwichtigheid met het buitenland te groot is .

. En, zoals in dit betoog uiteengezet, blijkt verder dat na eerst Nederland en vervolgens de Zuidelijke eurolanden dus nu ook Duitsland gevangen zit in de destructieve one-size-fits-none euro.

Hoewel de Europese politieke en monetaire elite (na bijna 5 jaar doormodderen met de eurocrisis) merkwaardigerwijze nog steeds niet tot dat inzicht is gekomen, zou het natuurlijk van wijsheid getuigen het destructieve rigide one-size-fits-none element van het Euro Pact te

flexibiliseren, in de zin dat er binnen de eurozone de mogelijkheid wordt gecreëerd voor het onderling op nationaal niveau differentiëren van wisselkoersen en rente. De manier om dat te doen is met

The Matheo Solution (TMS) al in 2010 aangereikt.

Een gewaarschuwd land telt voor twee

Prof. Wilhelm Hankel (1929-2014) befaamd Duitse monetair econoom en euroscepticus van het eerste uur alsmede leerling en promovendus van de Nederlandse Nobelprijswinnaar Prof. Jan Tinbergen (1903-1994). Tot slot, toen ik in augustus 2013 met verwijzing naar de Nederland Toen situatie de boven uiteengezette voorspellende analyse voor het Duitsland NU scenario deed toekomen aan de begin dit jaar overleden Duitse econoom en eurocriticus van het eerste uur, Prof. Wilhelm Hankel, berichtte hij mij ommegaand als volgt:

As a architect of German revaluations of the 1970thies (I was then head of the Money Department of Germany's Ministry for Economics), you are confirming my predictions about the Euro-consequences since 15 years - inclusively my cases before the German Constitutional Court. I summarized my arguments recently in my new book : "Die Eurobombe wird entschärft" (Universitas Wien) and do it permanently in the public debate in my speeches for the new party "Alternative für Deutschland (AfD)". I learned (and not forgot) my economics 60 years ago in the Netherlands as pupil of your economic celebrity Jan Tinbergen in his Centraal Planbureau and translated into German the famous book "Geschiedenis van het Economisch Denken" of my other Dutch teacher L.J. Zimmerman.

Voor Duitsland geldt dus: een gewaarschuwd land telt voor twee ..

André ten Dam (1963) is jurist, ingenieur en onafhankelijk euro-researcher. In de tweede en derde hoedanigheid presenteerde hij in 2010 The Matheo Solution (TMS), de enige Nederlandse bijdrage aan het internationale (wetenschappelijke) debat over alternatieven voor de one-size-fits-all euro. Dit artikel is een bewerkte versie van een eerder artikel op Follow The Money van 13 augustus 2014.