Dweilen met de kraan open

Bailouts, target 2 systeem, bankenunie, schuldendeling, eurobonds, geld bijdrukken, het gaat maar door.

Steeds sterker wordt de drang om de eurozone om te vormen tot een echte monetaire unie met gezamenlijke aansprakelijkheid van de eurozonestaten voor een gezamenlijk Bruto Binnenlands Product en Staatsschuld, schuldendeling dus. Wat zouden in dat geval de gevolgen voor Nederland zijn na verloop van tien jaren als het een regio zou worden in die unie? Zou de toekomst in dat geval sterk veranderen? Men kan daar allerlei denkbeelden bij hebben, maar cijfers en getallen zijn wel vervelend maar zijn meestal meer illustratief dan alleen maar toekomstvisies.

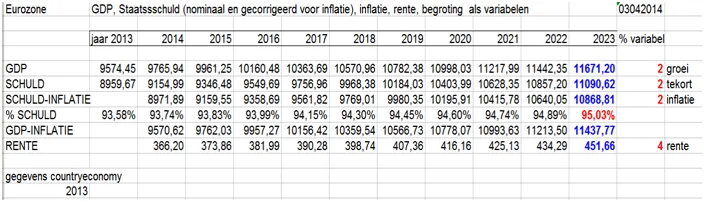

Drie simulaties laten hierna zien wat de resultaten na tien jaren zouden kunnen zijn onder bepaalde omstandigheden. Alle bedragen zijn in miljarden. Voor de gehele eurozone is daarbij aangenomen een groei van 2% van het BBP per jaar en een begrotingstekort eveneens van 2% per jaar. Gezien de prognoses en de wens van de zuidelijke lidstaten en Frankrijk om de austerity te beperken en dus grotere tekorten dan 3% toe te staan is dat geen onredelijke aanname. Om de geldontwaarding te laten zien is de invloed van een inflatie van 2% meegenomen als extra rij. Een begrotingstekort/surplus wordt definitief vastgesteld na afloop van het boekjaar bij nacalculatie dus als groei/krimp van dat jaar in het BBP verwerkt is. Dat wordt nog wel eens vergeten. Eeen tekort is dus altijd meer uitgeven dan er binnenkomt, ook al komt er meer binnen dan voorheen.

Uiteraard zouden bij andere variabelen voor groei, tekort er andere uitkomsten zijn. Exact in de toekomst kijken is nu eenmaal onmogelijk. De simulaties zijn daarom zo eenvoudig mogelijk gehouden. Uiteraard kunnen er altijd belangrijke voorvallen zijn die een grote invloed op de economieën uitoefenen en niet te voorzien zijn.

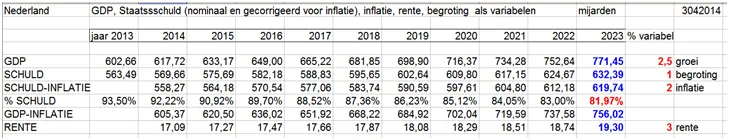

Voor Nederland als zelfstandig land of als regio van de eurozone is uitgegaan van een iets grotere groei, 2,5% en een begrotingstekort van 1%. Gezien de Nederlandse positie in de eurozone is dat evenmin een onredelijke aanname. Als zelfstandig land wordt uitgegaan van de eigen staatsschuld, als regio van de eurozone wordt uitgegaan van het Nederlands deel van de gezamenlijke eurozone staatsschuld, de 93,5% van het eurozone BBP.

Simulatie ontwikkeling GDP en totale schuld eurozone als monetaire eenheid met gezamenlijke aansprakelijkheid:

Simulatie Nederland als regio van de eurozone met gezamenlijke schuldendeling van de 93,58%:

Simulatie van Nederland als zelfstandige lidstaat van de eurozone zonder vergezamenlijking van de eurozone schulden:

Het is duidelijk dat Nederland als zelfstandig land binnen de eurozone er financieel veel beter af is dan als regio met de eurozone schulden deling. Als zelfstandig land wordt in tien jaar tijd het schuldenpercentage teruggebracht tot 64,3%. Als regio zou de schuldenlast stijgen tot 81,97%, als gevolg van het overnemen van de schulden van de zwakke landen. Het spreekt vanzelf dat daardoor Nederland als regio ook een zwakke regio wordt.

Vergezamenlijken van de schulden, schuldendeling dus (en defacto regionaliseren), is dus zonder meer een overhevelen van gelden van de sterke landen naar de zwakke ten koste van de eigen economie. Men zou ook kunnen zeggen het optellen van de schulden van de zwakke landen bij die van de sterke landen.

Het is ook duidelijk dat de totale schuldenlast van de eurozone, 93,58% van het GDP, een dermate loodzware last is dat zelfs een groei van 2% en een tekort teruggebracht naar 2% die schuld alleen maar nog doet oplopen. Alleen een groei van 2% en een gebalanceerde begroting (dus 0% tekort) zou na tien jaar het tekort hebben teruggebracht naar 77% en zo doorgaand na 20 jaar tot ongeveer 60%). Maar dat zou een verschil van zo'n +6% met de huidige situatie zijn en derhalve buitengewoon onwaarschijnlijk. Het is klaar als een klontje. De eurozone heeft geen reserves meer, alle rek is eruit.

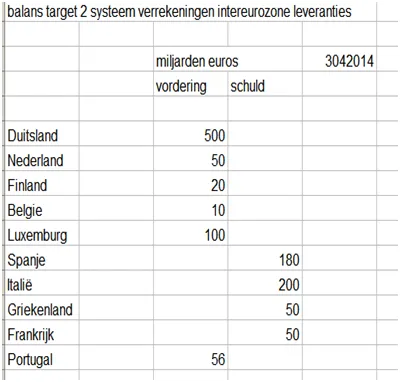

De steeds oplopende staatsschulden in de eurozone zijn niet het enige gevaar dat opdoemt. Het systeem dat de ECB beheert voor het verrekenen van de onderlinge leveringen/dienstenverleningen in de eurozone, het target 2 systeem, is ook totaal uit balans. Betalingen geschieden niet rechtstreeks van leverancier naar afnemer maar via dit systeem. Daaruit blijkt, dat de noordelijke landen 680 miljard euro te vorderen hebben bij de ECB en de zuidelijke lidstaten zo'n 480 miljard euro schuld hebben aan de ECB, terwijl er uitgebreid betalingskredieten aan de zuidelijke landen zijn verstrekt door de ECB. Er is dus een geldstroom van noord naar zuid op gang gekomen voor leveringen van noord naar zuid. Nuchter bezien zijn die leveringen dus niet door de zuidelijke banken betaald aan de noordelijke via de ECB, maar zijn de leveranciers betaald met krediet of uitstel van betaling aan het zuiden (met uitzondering van Portugal). Dat werpt een wat ander licht op de export/import situatie. Er wordt dus in feite door het noorden geleverd en dan wordt betaald met geld dat daartoe wordt uitgeleend. Men kan zich ook voorstellen dat dit in een bankenunie, waarbij de banken voor elkaar aansprakelijk worden, tot wegschrijving van vorderingen zou kunnen leiden als dit niet voor de bankenunie tot stand komt is verrekend.

Niet vreemd dus dat Christine Lagarde zo pleit voor het bijdrukken van geld, eufemistisch Quantitative Easing genaamd. Er is immers geen geld meer te vinden. Met de huidig verwachte omvang van de groei en het niet te stelpen begrotingstekort en de al bestaande schulden is het zoals de Engelsen plegen te zeggen "floggin a dead horse". Zal het uitlopen op een globale geldontwaarding en dus terugvallen van de levensstandaard zoals door een aantal economen wordt gevreesd. Niemand weet het nog.

Draghi zal alles doen om te lage inflatie te stoppen. In het noorden is dat niet nodig daar zit het wel goed. In het zuiden zal het niets helpen want als de mensen geen geld hebben om uit te geven dan moeten de prijzen wel zakken want de voorraden moeten weg voor nieuwe productie. Dan krijg je armoede deflatie en die is niet op te lossen met renteverlaging. QE helpt ook niet want bedrijven investeren niet als er geen afzet is en ze onredelijk hoge rentes moeten betalen. Waar gaat het vrijkomende geld dan heen? In de USA was dat veel naar de Emerging Markets en ook de Eurozone banken investeren daar enorm. De rendementen daar zijn hoog en het risico ook. Maar wie loopt dat risico bij een bankenunie? ESM, belastingbetaler?

We moeten wel bedenken dat al deze kunstgrepen uitsluitend symptoombestrijding zijn. Want de eurozone blijft bestaan uit zwakke en sterke economieën. Meer dan tien jaren euro hebben niet geleid tot versterking van de zuidelijke economieën maar hebben wel door interne devaluatie in de zwakke landen geleid tot salarisverlagingen, armoede, werkeloosheid en wanhoop ondanks alle geldinjecties. Het geld is op. Moeten we nu echt denken dat het de komende tien jaren ineens anders zal worden? Het is hoog tijd dat we weer eens met beide benenop de grond komen te staan.

Ga verder met lezen

Dit vind je misschien ook leuk

Laat mensen jouw mening weten

Plaats reactie